Trong thế giới đầu tư, việc sử dụng các công cụ phân tích kỹ thuật là không thể thiếu để đưa ra quyết định đầu tư thông minh. Một trong những công cụ phổ biến nhất mà nhà đầu tư sử dụng là RSI. Vậy, RSI là gì? Bài viết này sẽ đi sâu vào giới thiệu RSI, cách nó hoạt động, và làm thế nào nó có thể giúp bạn nhận diện đà và sức mạnh của thị trường.

1. RSI – Một Công Cụ Phân Tích Kỹ Thuật Hàng Đầu

Khái niệm cơ bản

RSI là gì? RSI, viết tắt của Relative Strength Index, là một chỉ báo động lượng phổ biến được sử dụng trong phân tích kỹ thuật. Được phát triển bởi J. Welles Wilder vào năm 1978, RSI giúp nhà đầu tư nhận diện được tình trạng quá mua (overbought) hoặc quá bán (oversold) của một tài sản, qua đó dự đoán những chuyển biến tiếp theo của thị trường.

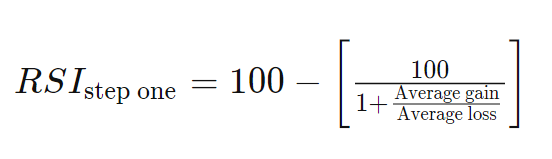

Cách tính

RSI được tính dựa trên trung bình của giá tăng và giá giảm trong một khoảng thời gian nhất định, thường là 14 ngày. Công thức tính RSI là:

trong đó, RS là tỷ lệ của trung bình giá tăng so với trung bình giá giảm.

2. Ứng Dụng RSI Trong Phân Tích Đà và Sức Mạnh Thị Trường

Nhận diện tình trạng quá mua và quá bán

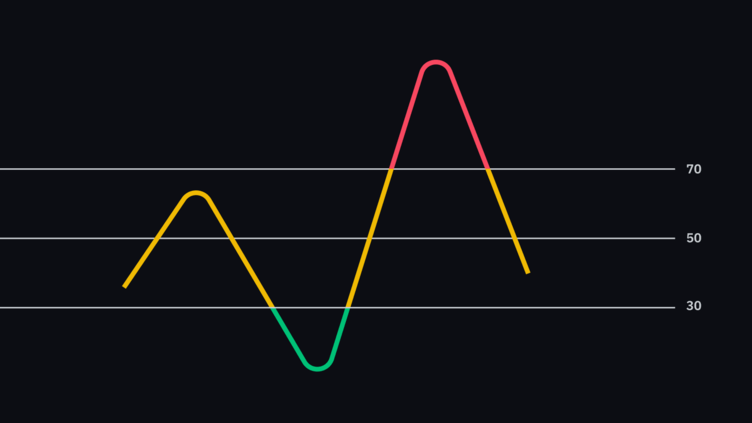

Một trong những ứng dụng chính của RSI là giúp nhà đầu tư nhận diện được khi nào một tài sản đang trong tình trạng quá mua hoặc quá bán. Khi chỉ số RSI cao hơn 70, thị trường được coi là quá mua, và khi chỉ số RSI thấp hơn 30, thị trường được coi là quá bán.

Phát hiện sự đảo chiều

RSI cũng có thể giúp nhà đầu tư phát hiện sự đảo chiều của thị trường thông qua việc nhận diện sự phân kỳ. Khi giá của tài sản tạo ra một đỉnh cao mới nhưng RSI không tạo ra đỉnh cao mới, đây có thể là dấu hiệu của sự đảo chiều giảm giá. Ngược lại, khi giá tạo ra một đáy mới nhưng RSI không tạo ra đáy mới, đây có thể là dấu hiệu của sự đảo chiều tăng giá.

3. Làm Thế Nào Để Sử Dụng RSI Hiệu Quả?

Relative Strength Index (RSI) là một công cụ phân tích kỹ thuật mạnh mẽ, nhưng để sử dụng nó hiệu quả, nhà đầu tư cần áp dụng một cách tiếp cận cẩn thận và chiến lược. Dưới đây là một số chiến lược và mẹo để sử dụng RSI một cách hiệu quả trong phân tích và quyết định đầu tư của bạn.

a. Chọn Thiết Lập Thời Gian Phù Hợp

- Thiết lập mặc định: Mặc dù 14 ngày là thiết lập mặc định và phổ biến nhất cho RSI, không có kích thước phù hợp với tất cả. Nhà đầu tư cần xem xét phong cách giao dịch của mình: giao dịch ngắn hạn, trung hạn, hay dài hạn để điều chỉnh khoảng thời gian tính toán RSI cho phù hợp.

- Giao dịch ngắn hạn: Đối với các nhà giao dịch ngắn hạn, việc sử dụng một khoảng thời gian ngắn hơn như 9 ngày có thể làm cho RSI phản ánh chính xác hơn các biến động giá ngắn hạn.

- Giao dịch dài hạn: Ngược lại, những nhà đầu tư dài hạn có thể muốn sử dụng một khoảng thời gian dài hơn, như 25 ngày, để lọc ra “tiếng ồn” của thị trường và nhận diện xu hướng dài hạn một cách rõ ràng hơn.

b. Nhận Diện Tình Trạng Quá Mua và Quá Bán

- Sử dụng ngưỡng: Một cách hiệu quả để sử dụng RSI là nhận diện khi một tài sản đang ở trong tình trạng quá mua (>70) hoặc quá bán (<30). Điều này có thể giúp bạn nhận diện những cơ hội để mua vào khi giá có khả năng tăng trở lại từ tình trạng quá bán, hoặc bán ra khi giá có thể giảm từ tình trạng quá mua.

- Chờ đợi xác nhận: Thay vì vội vàng vào lệnh ngay khi RSI chạm vào các ngưỡng này, hãy chờ đợi xác nhận từ giá hoặc các chỉ báo khác. Điều này giúp giảm thiểu rủi ro khi thị trường vẫn tiếp tục di chuyển mạnh mẽ hơn nữa vào tình trạng quá mua hoặc quá bán.

c. Tìm Kiếm Sự Phân Kỳ

- Phân kỳ giảm giá: Khi giá của tài sản tạo ra một đỉnh cao mới nhưng RSI lại tạo ra một đỉnh cao thấp hơn, đây là dấu hiệu của phân kỳ giảm giá, báo hiệu một sự đảo chiều giảm giá có thể xảy ra.

- Phân kỳ tăng giá: Ngược lại, khi giá tạo ra một đáy mới nhưng RSI lại tạo ra một đáy cao hơn, đây là dấu hiệu của phân kỳ tăng giá, báo hiệu một sự đảo chiều tăng giá có thể xảy ra.

- Sử dụng phân kỳ cẩn thận: Mặc dù phân kỳ có thể là một tín hiệu mạnh mẽ, nhưng nó cũng không phải lúc nào cũng chính xác. Do đó, việc sử dụng phân kỳ cùng với các chỉ báo khác và phân tích kỹ thuật tổng thể có thể giúp tăng cường độ tin cậy của tín hiệu.

d. Kết Hợp RSI với Các Công Cụ Phân Tích Khác

- Sử dụng cùng các chỉ báo động lượng khác: RSI có thể kết hợp hiệu quả với các chỉ báo động lượng khác như MACD để cung cấp một cái nhìn toàn diện hơn về thị trường.

- Phân tích xu hướng: Kết hợp RSI với công cụ phân tích xu hướng như đường trung bình động có thể giúp xác định được xu hướng chính của thị trường và sử dụng RSI để tìm điểm mua bán tốt nhất trong khuôn khổ của xu hướng đó.

Sử dụng RSI một cách hiệu quả đòi hỏi sự kiên nhẫn và thực hành. Bằng cách áp dụng những chiến lược trên, bạn có thể tận dụng tối đa công cụ mạnh mẽ này để cải thiện quyết định đầu tư và phân tích thị trường của mình.

4. Các Lưu Ý Khi Sử Dụng RSI

Trong khi RSI có thể cung cấp những thông tin quý giá, nhà đầu tư cũng cần phải lưu ý một số điểm khi sử dụng công cụ này:

- RSI là gì và không phải là một công cụ dự báo chính xác 100%. Nó nên được sử dụng như một phần của một chiến lược phân tích kỹ thuật toàn diện.

- Cảnh báo giả: RSI có thể tạo ra các tín hiệu giả khi thị trường có sự biến động mạnh mẽ.

- Phân kỳ: Sự phân kỳ giữa RSI và giá cổ phiếu có thể là một tín hiệu quan trọng nhưng cũng cần được xác nhận bởi các yếu tố khác.

RSI là gì không chỉ là một câu hỏi đơn giản mà còn mở ra một thế giới phức tạp của phân tích kỹ thuật. Khi được sử dụng một cách thông minh và có chiến lược, RSI có thể trở thành công cụ không thể thiếu trong tay nhà đầu tư. Tuy nhiên, như mọi công cụ phân tích, việc sử dụng RSI đòi hỏi sự hiểu biết, kiên nhẫn, và thực hành để có thể tận dụng tối đa giá trị của nó.

Bằng cách kết hợp RSI với kiến thức thị trường sâu rộng và các công cụ phân tích khác, nhà đầu tư có thể nâng cao khả năng dự đoán và quản lý rủi ro, từ đó đạt được thành công trên thị trường đầu tư. Hãy đón đọc các phần tiếp theo của phân tích kỹ thuật tại đây nhé