Phân Tích Kỹ Thuật là một phương pháp phổ biến được sử dụng trong thị trường chứng khoán và các thị trường tài chính khác để dự đoán xu hướng giá của một tài sản dựa trên lịch sử giá và khối lượng giao dịch. Khác biệt với phân tích cơ bản, Phân Tích Kỹ Thuật không tập trung vào việc đánh giá giá trị nội tại của tài sản mà chú trọng vào việc nghiên cứu biểu đồ giá và các chỉ số thị trường để tìm kiếm các mẫu hình và xu hướng có thể dự báo về hướng di chuyển giá trong tương lai.

Lịch sử của Phân Tích Kỹ Thuật có thể truy cứu về hàng trăm năm trước, với những ghi chép đầu tiên về việc sử dụng các biểu đồ giá để dự đoán thị trường ở Hà Lan trong thế kỷ 17. Từ đó đến nay, Phân Tích Kỹ Thuật đã phát triển thành một công cụ không thể thiếu trong kho báu kiến thức của nhà đầu tư, với sự ra đời của hàng loạt chỉ báo kỹ thuật và phương pháp phân tích.

Tầm quan trọng của Phân Tích Kỹ Thuật không chỉ nằm ở khả năng dự báo giá mà còn ở việc giúp nhà đầu tư xác định được thời điểm mua vào hoặc bán ra một cách chính xác nhất, giảm thiểu rủi ro và tối đa hóa lợi nhuận. Điều này làm cho Phân Tích Kỹ Thuật trở thành một kỹ năng quan trọng mà mọi nhà đầu tư đều cần phải học và thành thạo

1. Lịch sử & sự ra đời của Phân tích kỹ thuật

Phân Tích Kỹ Thuật (PTKT) là một phương pháp được sử dụng rộng rãi trong đầu tư và giao dịch trên thị trường tài chính, từ chứng khoán, tiền tệ, hàng hóa cho đến thị trường tiền điện tử. Lịch sử của PTKT không chỉ phản ánh sự phát triển của nó qua các thời kỳ mà còn cho thấy cách thức mà các nhà đầu tư và giao dịch viên đã áp dụng nó để hiểu biết và dự đoán xu hướng thị trường.

a) Khởi Nguyên và Sự Phát Triển

Thời Kỳ Đầu

Lịch sử của PTKT có thể truy nguyên về hàng trăm năm trước, với một số tài liệu chỉ ra rằng các thương nhân cổ đại đã sử dụng các phương pháp tương tự để dự đoán xu hướng thị trường. Tuy nhiên, PTKT như chúng ta biết đến ngày nay bắt nguồn từ cuối thế kỷ 19 và đầu thế kỷ 20, khi Charles Dow, người đồng sáng lập của Dow Jones & Company và tờ Wall Street Journal, phát triển và công bố các nguyên tắc Dow Theory. Dow Theory được coi là nền tảng của PTKT hiện đại, nhấn mạnh vào việc nghiên cứu xu hướng thị trường thông qua các đỉnh và đáy của giá cả.

Giai Đoạn Phát Triển

Trong những thập kỷ tiếp theo, các nhà phân tích kỹ thuật đã tiếp tục phát triển và tinh chỉnh các công cụ và kỹ thuật của mình. Trong thời kỳ này, các loại biểu đồ như biểu đồ nến Nhật Bản – một công cụ đã được sử dụng ở Nhật Bản từ thế kỷ 18 để giao dịch lúa mỳ – bắt đầu được biết đến rộng rãi ở phương Tây.

Sự Đổi Mới trong Thế Kỷ 20

Thế kỷ 20 chứng kiến sự đổi mới đáng kể trong PTKT với sự ra đời của máy tính và phần mềm phân tích, cho phép phân tích dữ liệu thị trường một cách nhanh chóng và chính xác hơn. Các chỉ báo kỹ thuật như Moving Average Convergence Divergence (MACD), Relative Strength Index (RSI), và hàng trăm chỉ báo khác được phát triển, giúp nhà đầu tư có thêm nhiều công cụ để phân tích và dự đoán thị trường.

b) Vai Trò của PTKT Trong Thời Đại Kỹ Thuật Số

Trong thời đại kỹ thuật số hiện nay, PTKT đã trở nên phổ biến hơn bao giờ hết. Sự tiến bộ của công nghệ thông tin đã làm cho việc truy cập và phân tích dữ liệu thị trường trở nên dễ dàng và tiện lợi, với việc sử dụng phần mềm phân tích và các nền tảng giao dịch trực tuyến. Các nhà giao dịch ngày càng dựa vào PTKT để đưa ra quyết định giao dịch trong thời gian thực, với sự hỗ trợ của trí tuệ nhân tạo (AI) và học máy, làm cho PTKT không chỉ là nghệ thuật mà còn là khoa học.

2. Nguyên Lý Cơ Bản của Phân Tích Kỹ Thuật

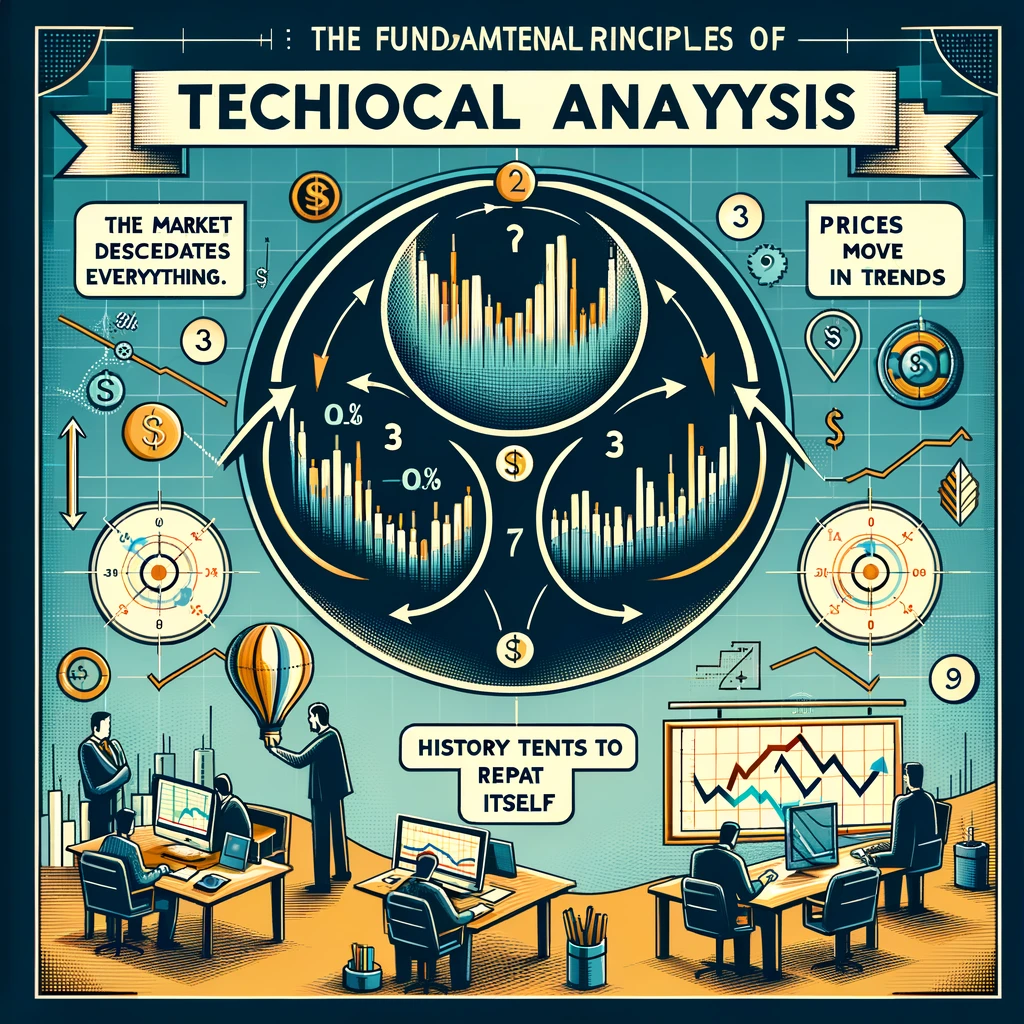

Phân Tích Kỹ Thuật (PTKT) là một công cụ quan trọng trong quyết định đầu tư và giao dịch, dựa trên việc nghiên cứu biểu đồ giá cả và khối lượng giao dịch của tài sản tài chính. Cốt lõi của PTKT nằm ở ba nguyên lý cơ bản, mà mỗi nhà đầu tư cần hiểu rõ để áp dụng hiệu quả vào phân tích thị trường của mình.

a) Thị trường phản ánh tất cả thông tin

Nguyên lý này dựa trên giả định rằng giá cả trên thị trường tài chính phản ánh tất cả thông tin có sẵn, bao gồm tất cả các yếu tố có thể ảnh hưởng đến giá trị của tài sản, từ thông tin kinh tế, tin tức chính trị, đến tâm lý thị trường và kỳ vọng của nhà đầu tư. Điều này có nghĩa là nhà đầu tư không cần phải tìm kiếm và phân tích tất cả thông tin riêng lẻ vì giá cả đã bao gồm tất cả các yếu tố có ảnh hưởng. Vì vậy, phân tích biểu đồ giá và khối lượng giao dịch là đủ để đưa ra quyết định đầu tư.

b) Giá cả di chuyển theo xu hướng

Một trong những nguyên tắc cơ bản nhất của PTKT là giá cả di chuyển theo xu hướng. Nguyên tắc này nhấn mạnh rằng giá cả không di chuyển một cách ngẫu nhiên mà thường theo một xu hướng nhất định, có thể là tăng, giảm hoặc đi ngang. Nhận diện được xu hướng giúp nhà đầu tư đưa ra quyết định mua hoặc bán dựa trên sự dự đoán về hướng di chuyển tiếp theo của giá. Ví dụ, nếu một tài sản đang trong xu hướng tăng, nhà đầu tư có thể quyết định mua vào với kỳ vọng giá sẽ tiếp tục tăng.

c) Lịch sử lặp lại chính nó

Nguyên lý cuối cùng và cũng không kém phần quan trọng của PTKT là lịch sử lặp lại chính nó. Nguyên tắc này dựa trên quan sát rằng hành vi của thị trường và của nhà đầu tư thường tuân theo các mẫu hình nhất định. Các mẫu hình giá và khối lượng giao dịch trong quá khứ có thể tái diễn trong tương lai, cho phép nhà đầu tư dự đoán các diễn biến tiếp theo của thị trường. Sự hiểu biết về các mẫu hình lịch sử giúp nhà đầu tư nhận diện được cơ hội mua bán dựa trên sự xuất hiện lại của những mẫu hình tương tự.

3. Các Công Cụ Phân Tích Kỹ Thuật

Công cụ của Phân Tích Kỹ Thuật rất đa dạng, từ các loại biểu đồ, chỉ báo kỹ thuật, đến các phương pháp phân tích mô hình giá. Dưới đây là một số công cụ cơ bản mà nhà đầu tư cần biết:

- Biểu đồ giá: Là công cụ cơ bản nhất, giúp nhà đầu tư quan sát được lịch sử giá cả và khối lượng giao dịch. Có ba loại biểu đồ phổ biến: biểu đồ đường, biểu đồ cột (bar chart), và biểu đồ nến (candlestick). Mỗi loại biểu đồ cung cấp một cái nhìn khác nhau về thị trường, giúp nhà đầu tư có cái nhìn toàn diện về xu hướng và biến động giá.

- Chỉ báo kỹ thuật: Bao gồm các công cụ như Moving Average (MA), Relative Strength Index (RSI), và Moving Average Convergence Divergence (MACD). Mỗi chỉ báo này có một cách tính và ý nghĩa riêng, giúp nhà đầu tư xác định xu hướng, động lực, và các điểm mua bán tiềm năng.

- Mô hình giá và biểu đồ: Các mô hình như đầu và vai, cờ, hình tam giác, giúp nhà đầu tư dự đoán được sự thay đổi trong xu hướng giá. Việc nhận diện chính xác các mô hình này có thể mang lại lợi nhuận đáng kể cho nhà đầu tư.

4. Ứng Dụng Phân Tích Kỹ Thuật trong Giao Dịch

Phân Tích Kỹ Thuật được ứng dụng rộng rãi trong giao dịch chứng khoán, tiền tệ, hàng hóa và thị trường tiền điện tử. Sử dụng các công cụ và nguyên lý của Phân Tích Kỹ Thuật, nhà đầu tư có thể:

- Xác Định Xu Hướng: Việc nhận diện xu hướng là nền tảng cơ bản của Phân Tích Kỹ Thuật. Nhà đầu tư có thể sử dụng các chỉ báo như MA để xác định xu hướng hiện tại của thị trường là tăng, giảm hay đi ngang. Điều này giúp họ đưa ra quyết định mua vào hoặc bán ra một cách chính xác.

- Tìm Điểm Mua và Bán: Sử dụng các mô hình biểu đồ và chỉ báo kỹ thuật giúp nhà đầu tư xác định được điểm mua vào thấp và bán ra cao. Ví dụ, một mô hình đảo chiều như “đầu và vai” có thể chỉ ra một cơ hội bán ra, trong khi một mô hình “cốc và tay cầm” có thể dự báo một đợt tăng giá.

- Quản Lý Rủi Ro: Phân Tích Kỹ Thuật cũng giúp nhà đầu tư quản lý rủi ro thông qua việc đặt lệnh dừng lỗ dựa trên các mức hỗ trợ và kháng cự. Việc xác định các mức này giúp nhà đầu tư có thể hạn chế tổn thất khi thị trường di chuyển không theo dự đoán.

5. Hạn Chế và Lời Khuyên

Mặc dù Phân Tích Kỹ Thuật là một công cụ mạnh mẽ trong giao dịch và đầu tư, nhưng nó không phải là phương pháp hoàn hảo và có những hạn chế:

- Hạn Chế: Phân Tích Kỹ Thuật dựa trên dữ liệu lịch sử và giả định rằng lịch sử sẽ lặp lại, nhưng thị trường luôn biến động và không dự đoán được 100%. Đôi khi, các sự kiện bất ngờ như tin tức kinh tế hoặc thay đổi chính sách có thể làm thị trường di chuyển ngược lại với dự đoán.

- Lời Khuyên cho Người Mới Bắt Đầu: Đối với những người mới bắt đầu, việc học và áp dụng Phân Tích Kỹ Thuật có thể trở nên áp đảo. Lời khuyên là bắt đầu từ những công cụ và chỉ báo cơ bản, như MA và RSI, trước khi chuyển sang những công cụ phức tạp hơn. Ngoài ra, việc kết hợp Phân Tích Kỹ Thuật với Phân Tích Cơ Bản có thể mang lại cái nhìn toàn diện hơn về thị trường.

- Kết Luận: Phân Tích Kỹ Thuật là một công cụ quan trọng trong quyết định đầu tư và giao dịch. Tuy nhiên, như mọi phương pháp phân tích, nó cũng có những hạn chế và không nên là công cụ duy nhất mà nhà đầu tư dựa vào. Việc kết hợp nhiều phương pháp phân tích, cùng với quản lý rủi ro và kiên nhẫn, sẽ là chìa khóa cho sự thành công trong đầu tư.

Bài viết trên đã cung cấp một cái nhìn tổng quan về Phân Tích Kỹ Thuật, từ nguyên lý cơ bản đến các công cụ và ứng dụng trong giao dịch, cũng như các hạn chế và lời khuyên cho những người mới bắt đầu. Hy vọng rằng, thông qua bài viết này, bạn có thể hiểu rõ hơn về Phân Tích Kỹ Thuật và cách áp dụng nó vào chiến lược đầu tư của mình.

Hãy cùng đón đọc các phần tiếp theo tại https://finlog.vn/category/dau-tu-chung-khoan/ nhé. Hoặc đăng ký, đăng nhập để cùng thảo luận về nội dung này