Tổng quan về thị trường trái phiếu doanh nghiệp tháng 9

Tháng 9 chứng kiến sự tăng trưởng mạnh mẽ của thị trường trái phiếu doanh nghiệp với tổng giá trị phát hành thành công ước đạt hơn 71,6 nghìn tỷ đồng, tăng 6% so với tháng trước và 94% so với cùng kỳ. Các ngân hàng đóng vai trò chủ đạo, chiếm khoảng 85% tổng giá trị phát hành. Một số đợt phát hành đáng chú ý bao gồm: TCB (2,7 nghìn tỷ đồng), OCB (2,5 nghìn tỷ đồng) và CTG (2 nghìn tỷ đồng). Việc các ngân hàng đẩy mạnh huy động vốn thông qua kênh trái phiếu nhằm bổ sung cơ cấu vốn trung và dài hạn, đáp ứng nhu cầu vay vốn đang phục hồi.

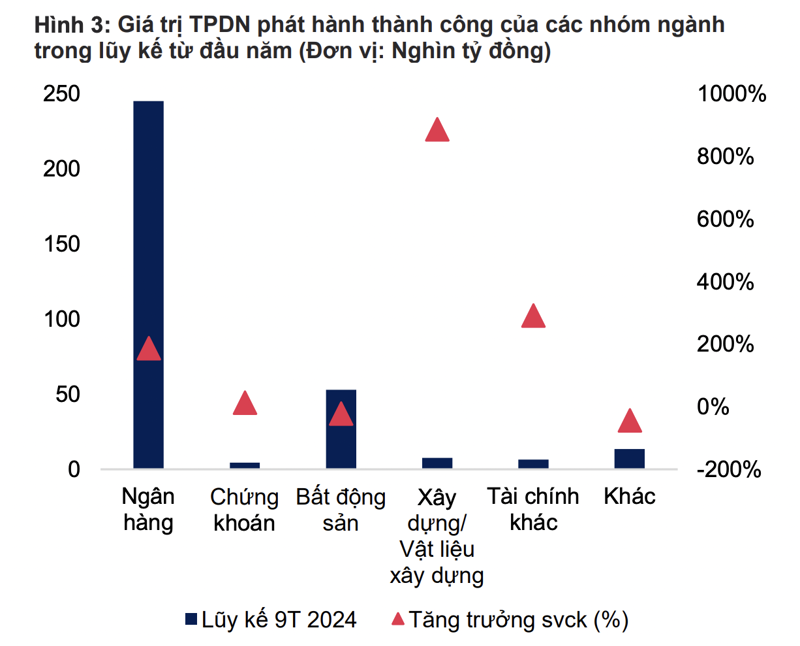

Hoạt động phát hành trái phiếu doanh nghiệp trong 9 tháng đầu năm

Lũy kế từ đầu năm, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 330,4 nghìn tỷ đồng, tăng 80% so với cùng kỳ. Lãi suất trái phiếu doanh nghiệp bình quân gia quyền trong 9 tháng đầu năm ước khoảng 7%, thấp hơn so với mức trung bình 8,3% của năm 2023. MBS dự báo hoạt động phát hành trái phiếu doanh nghiệp sẽ sôi nổi hơn trong quý 4 do nhu cầu vốn của doanh nghiệp phục hồi, thị trường bất động sản ấm dần và nhu cầu mở rộng sản xuất kinh doanh tích cực theo đà phục hồi của nền kinh tế.

Phân tích theo ngành

Ngân hàng

Ngân hàng là nhóm ngành có giá trị phát hành cao nhất với khoảng 245,4 nghìn tỷ đồng, tăng 188% so với cùng kỳ, chiếm tỷ trọng 74%. Lãi suất bình quân gia quyền là 5,6%/năm, kỳ hạn bình quân 5,3 năm. Các ngân hàng phát hành giá trị lớn nhất từ đầu năm đến nay gồm có: ACB (29,8 nghìn tỷ đồng), Techcombank (26,7 nghìn tỷ đồng), OCB (24,7 nghìn tỷ đồng). Nhóm ngân hàng sẽ tiếp tục đẩy mạnh phát hành trái phiếu nhằm bổ sung vốn để đáp ứng nhu cầu cho vay. Tín dụng tăng 8,53% từ đầu năm đến hết quý 3, cao hơn so với mức 6,24% cùng kỳ năm ngoái. Tín dụng dự báo sẽ tăng tốc trong những tháng cuối năm theo sự phục hồi mạnh mẽ của sản xuất, xuất khẩu và dịch vụ.

Bất động sản

Tổng giá trị phát hành của nhóm doanh nghiệp Bất động sản đạt khoảng 53 nghìn tỷ đồng, giảm 22% so với cùng kỳ, chiếm tỷ trọng 16%. Lãi suất bình quân gia quyền của trái phiếu bất động sản ở mức 11,6%/năm, kỳ hạn bình quân là 2,5 năm. Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: CTCP Vinhomes (12,5 nghìn tỷ đồng), Tập đoàn Vingroup (10 nghìn tỷ đồng) và Công ty TNHH ĐT và PT BĐS Hải Đăng (5,4 nghìn tỷ đồng).

Hoạt động mua lại trái phiếu doanh nghiệp

Hoạt động mua lại trái phiếu doanh nghiệp tiếp tục được đẩy mạnh trong tháng 9. Giá trị trái phiếu doanh nghiệp mua lại trước hạn ước tính khoảng hơn 20,1 nghìn tỷ đồng, tăng 27% so với tháng trước, trong đó Ngân hàng chiếm 89%, nhóm bất động sản chiếm 8%. Lũy kế từ đầu năm đến nay, khoảng 144 nghìn tỷ đồng trái phiếu doanh nghiệp đã được mua lại trước hạn, giảm 19% so với cùng kỳ.

Trái phiếu doanh nghiệp chậm thanh toán

Tháng 9 ghi nhận thêm 2 doanh nghiệp mới công bố chậm các nghĩa vụ thanh toán liên quan đến trái phiếu doanh nghiệp. Tổng giá trị trái phiếu doanh nghiệp chậm các nghĩa vụ thanh toán ước khoảng 206,7 nghìn tỷ đồng, chiếm 30% dư nợ trái phiếu doanh nghiệp của toàn thị trường. Trong đó, nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất khoảng 69% giá trị chậm trả.

Dự báo thị trường

MBS ước tính khoảng 34,2 nghìn tỷ đồng trái phiếu sẽ đáo hạn trong quý 4, thấp hơn nhiều so với mức đỉnh năm nay là 69,1 nghìn tỷ đồng vào quý 2. Riêng trong tháng 10, theo VnDirect, sẽ có khoảng hơn 22,3 nghìn tỷ đồng trái phiếu doanh nghiệp riêng lẻ đáo hạn. Áp lực đáo hạn trong 2 tháng cuối năm 2024 vẫn lớn. Hoạt động đàm phán thay đổi điều khoản và điều kiện trái phiếu giữa các tổ chức phát hành và các trái chủ vẫn diễn ra tích cực. Tính đến ngày 27/09/24, đã có khoảng hơn 100 tổ chức phát hành đạt được thỏa thuận gia hạn thời hạn trái phiếu với trái chủ, với tổng giá trị trái phiếu doanh nghiệp được gia hạn là khoảng hơn 155 nghìn tỷ đồng.

Nguồn: https://vneconomy.vn

Xem bài viết gốc tại đây